Les conditions actuelles de prêt sont exceptionnelles et permettent de bénéficier de taux historiquement bas (taux d’emprunt immobilier : entre 1,30% et 1,70% pour des durées de 15 à 20 ans).

Puisqu’on ne peut qu’espérer une augmentation des rendements financiers, emprunter à taux fixe aujourd’hui vous assure un taux d’emprunt beaucoup moins élevé que les taux de rendement de vos placements à l’avenir.

Ainsi, contracter un prêt immobilier représente une véritable opportunité patrimoniale, à condition de bien comprendre son fonctionnement et de connaître les points de vigilance.

Fonctionnement

Un prêt immobilier vous permet d’acquérir un bien immédiatement et d’en percevoir les revenus, alors même que vous n’en avez pas encore payé le prix. Ce prêt n’est pas gratuit : les intérêts d’emprunt en représentent le coût.

Deux grandes catégories d’emprunt sont disponibles :

– Le prêt amortissable ;

– Le prêt in fine.

• Le prêt amortissable

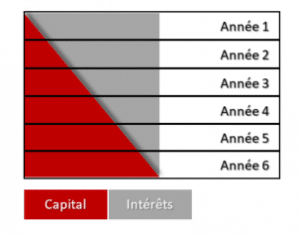

Le prêt amortissable est le prêt immobilier le plus connu et courant. Chaque échéance contient le remboursement d’une partie du capital et le paiement des intérêts. L’assiette de calcul des intérêts correspond au capital restant à rembourser. Or, le capital étant remboursé au fur et à mesure des échéances, les intérêts diminuent proportionnellement.

Les mensualités restent les mêmes durant toute la durée du prêt (hors clause contraire), toutefois la proportion entre le remboursement de capital et celui des intérêts est modifiée à chaque échéance.

Exemple : Prêt amortissable de 100 000 €, au taux de 2% sur 15 ans.

• Le prêt in fine

Le prêt in fine fonctionne de la manière suivante : pendant toute la durée du prêt, seuls les intérêts composent les mensualités. Le remboursement du capital ne s’effectue qu’à l’échéance du prêt.

Afin de garantir cette échéance, la banque demande à l’emprunteur de lui apporter une garantie, telle que le nantissement d’un contrat d’assurance-vie.

Le prêt in fine correspond notamment aux personnes bénéficiant de revenus fonciers. En effet, les intérêts d’emprunt sont déductibles des revenus fonciers, et permettent ainsi de bénéficier d’un avantage fiscal.

Cela permet également un effet de levier plus important puisque le capital est placé mensuellement et capitalise tout au long du prêt.

• Les taux

Les taux d’emprunt recouvrent plusieurs modalités :

– Taux fixe : ce taux est contractuel et ne peut évoluer dans le temps, sauf à renégocier votre prêt auprès de la banque ;

– Taux révisable ou variable : comme son nom l’indique ce taux est susceptible d’être modifié et d’évoluer dans le temps, à la hausse comme à la baisse. La marge d’évolution peut être contenue, il est alors dit « capé ». Pour exemple, un taux de 3% capé 2 peut évoluer entre 1% et 5% durant le prêt.

Avantages

L’acquisition par emprunt comporte plusieurs avantages :

Epargne : Vous laissez intacte votre épargne puisque la banque vous prête la somme nécessaire à votre acquisition ;

Capacité d’emprunt : Vous bénéficiez d’une capacité d’emprunt correspondant à environ 30% de vos revenus. Utiliser cette capacité d’emprunt peut vous permettre de vous créer ou développer votre patrimoine.

Taux : Par le passé, les taux d’emprunt n’ont jamais été aussi bas, ainsi ils représentent une véritable opportunité. Cette conjoncture permet de bénéficier de mensualités moindres ou bien d’emprunter sur des durées plus courtes.

Effet de levier : La conjoncture actuelle vous permet de profiter pleinement de l’effet de levier de l’emprunt. Il vous est possible d’obtenir un rendement de votre épargne supérieur au taux de crédit.

Risques

Les banques ne cessent de communiquer sur le fait qu’un crédit engage et doit être remboursé. Ainsi, le risque principal repose sur l’impossibilité de faire face aux échéances de l’emprunt. C’est pourquoi les banques prennent un maximum de précaution en calculant votre capacité d’emprunt. En effet, elles prennent en compte les revenus et les charges, telles que les emprunts en cours.

Outre ces données chiffrées, les données personnelles entre également en jeu telles que l’éventualité d’une perte d’emploi, de divorce, de maladie ou bien simplement de dépenses imprévues.

Les prêts sont bien souvent contractés sur le long terme, ainsi il faut s’assurer que cette opération ne mènera pas à une situation de surendettement et correspondra à votre situation pendant toute sa durée.

Bon à savoir

Assurance emprunteur : depuis la loi Hamon de 2014, vous pouvez résilier et changer librement d’assurance emprunteur dès la première année suivant la signature du contrat de prêt. La nouvelle assurance doit cependant comprendre des garanties au moins équivalentes à celles proposées précédemment.

Taux : au vu des taux actuels nous ne pouvons que vous encourager à négocier un taux fixe, afin de vous assurer que vos mensualités n’augmenteront pas et resteront les mêmes pendant toute la durée du prêt.

Les garanties : l’établissement prêteur se dotera de garanties.

Vous aurez le choix entre :

• l’hypothèque : le bien immobilier deviendra la propriété de l’établissement prêteur en cas d’insolvabilité de l’emprunteur ;

• le nantissement : le bien mobilier deviendra la propriété de l’établissement prêteur en cas d’insolvabilité de l’emprunteur ;

• la caution : une personne ou un établissement paiera les échéances en cas d’insolvabilité de l’emprunteur ;

• privilège de prêteur de denier : l’établissement prêteur sera prioritaire sur le prix de vente du bien en cas d’insolvabilité de l’emprunteur.